Loi de finances 2018, Flat Tax, IFI

Repensez votre organisation patrimoniale !

Les débats autour de la réforme de la fiscalité ont été lancés le 27 septembre avec la présentation du projet de loi de Finances pour 2018, actuellement en cours d’examen au Parlement.

La réforme de l’ISF et sa transformation en Impôt sur la Fortune immobilière, et la mise en place de la Flat Tax auront des incidences patrimoniales importantes.

Les réformes en cours changent la donne ! Elles vous amènent à repenser l’organisation de votre patrimoine.

Impôt sur la Fortune immobilière : le temps des arbitrages

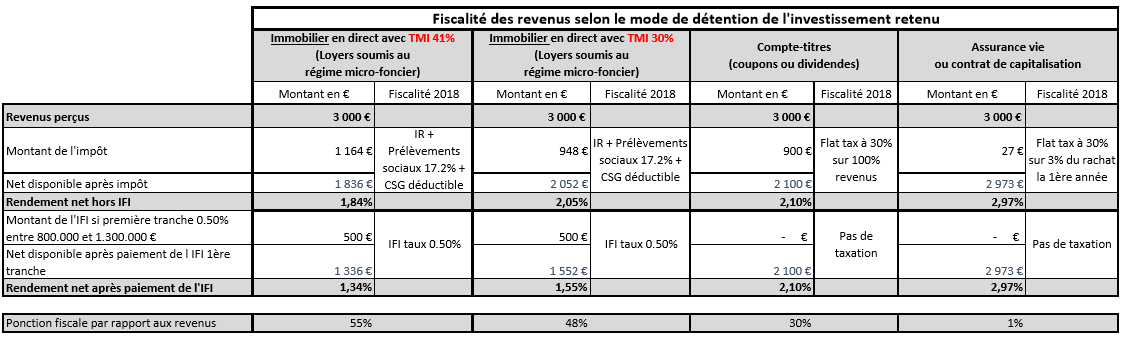

Avec la transformation de l’ISF en « Impôt sur la Fortune Immobilière » (IFI), l’immobilier deviendra le SEUL actif taxable à l’impôt sur le revenu (14%, 30%, 41%, 45% selon votre tranche marginale d’imposition), aux prélèvements sociaux (17,2% à compter de 2018) … et au futur IFI !

Si la valeur de votre patrimoine immobilier est supérieure à 1,3 millions euros, vous serez donc redevable de l’IFI.

Cette réforme est donc l’occasion de regarder la rentabilité procurée par les biens immobiliers que vous détenez et de procéder à d’éventuels arbitrages afin de réorienter votre épargne et rester ainsi en dessous du seuil de l’IFI… ou d’en diminuer l’assiette.

Vous trouverez ci-dessous une simulation de la fiscalité 2018 (intégrant l’IFI et la Flat Tax) applicable à un investissement de 100.000 € avec une rentabilité de 3% selon le mode de détention retenu (Immobilier en direct, compte-titres, Assurance-Vie)

Une exception : l’investissement immobilier en nue-propriété

Si l’immobilier reste pour vous une solution de placement prioritaire, sachez que l’investissement dans l’immobilier neuf en démembrement (nue-propriété) n’entre pas dans l’assiette taxable à l’IFI. (Pour en savoir sur l’investissement immobilier en nue-propriété, cliquez ici)

Flat Tax & Assurance-vie : l’épargne de court terme sera moins pénalisée qu’auparavant !

La mise en place de la Flat Tax a suscité quelques inquiétudes de la part des épargnants. Pourtant, son effet est minime… voire même favorable pour l’épargne à court et moyen terme !

La Flat Tax de 30 % concernera l’assurance-vie de la façon suivante :

- Les versements antérieurs au 27 septembre 2017 continueront d’être imposés suivant le régime actuellement en vigueur.

- Les versements postérieurs au 27 septembre 2017 seront soumis à la Flat Tax.

L’assurance-vie, un outil d’épargne toujours aussi avantageux quel que soit votre âge et vos objectifs patrimoniaux :

Malgré l’uniformisation de la taxation sur les revenus mobiliers via la Flat Tax, l’assurance-vie continue à se démarquer des autres produits d’épargne pour les raisons suivantes :

- Souplesse du contrat et disponibilité de l’épargne

- Accès à une gamme étendue de supports d’investissement, des plus sécurisés au plus dynamiques en fonction de votre profil d’investisseur (actions, obligations, fonds diversifiés, Europe, Monde, ETF, fonds immobiliers, ISR, Private equity…), et à des garanties (fonds euros, euro-croissance…)

- Neutralité fiscale des arbitrages : au sein d’un contrat d’assurance-vie, vous pouvez changer de support, arbitrer et réorienter vos investissements sans impact fiscal ! La fiscalité ne s’applique pas aux mouvements internes ; elle se déclenche uniquement au moment du rachat.

- Une fiscalité allégée et simplifiée grâce à la flat tax à 30% : L’uniformisation de la taxation à 30% présente l’avantage d’être plus simple et lisible pour l’épargnant. Elle est en outre plus favorable pour les rachats avant 8 ans :

- Un rachat avant 4 ans sera fiscalisé à 30% au lieu de 50,5% auparavant

- Un rachat entre 4 et 8 ans sera fiscalité à 30% au lieu de 30,5% auparavant

- Le seul « désavantage » concerne les rachats après 8 ans qui seront fiscalisés à 30% au lieu 23% auparavant.

Cette nouvelle fiscalité va certainement pousser les épargnants à utiliser davantage l’assurance-vie comme un « outil d’épargne au quotidien ».

- Une fiscalité très favorable en cas de décès : le contrat d’assurance-vie ne rentre pas dans la succession. Il ne sera pas soumis aux règles successorales relatives à la réserve héréditaire. Aussi, chaque bénéficiaire dispose d’un abattement de 152.500 €.

- Avec la mise en place de l’IFI, la valeur de rachat du contrat d’assurance-vie n’aura plus à être déclarée comme cela était le cas avec l’ISF, à l’exception des unités de compte de nature immobilière.

Le compte-titres va retrouver de son attrait grâce à la Flat Tax

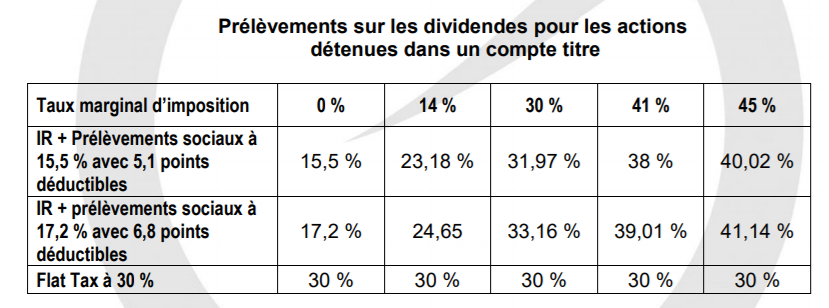

L’instauration de la Flat Tax à 30% rendra le compte-titres bien plus attractif qu’il ne l’est aujourd’hui pour les revenus des placements (dividendes, coupons d’obligation).

Source : Le Cercle de l’Epargne

Source : Le Cercle de l’Epargne

Le régime la Flat Tax est donc plus intéressant pour les contribuables dont le taux marginal est supérieur à 30 %.

En outre, la Flat Tax facilitera les arbitrages car il ne sera plus tenu compte de la durée de détention pour le calcul de la taxation de la plus-value des titres cédés. Attention, à l’inverse de l’Assurance-vie, chaque arbitrage effectué sur un compte-titres est fiscalisé.

Le compte titre redevient ainsi un pilier majeur de l’organisation patrimoniale aux côtés de l’assurance-vie et du contrat de capitalisation.

Le contrat de capitalisation reste un pilier de l’organisation patrimoniale

Le contrat de capitalisation présentait jusqu’à présent un avantage non négligeable à l’ISF : il était déclaré, sur option, non pas à la valeur de rachat, mais à sa valeur nominale.

Si ce contrat ne présente plus d’intérêt au sens de l’ISF devenu IFI, il reste toutefois un outil très intéressant dans le cadre d’une stratégie patrimoniale de perception de revenus et de transmission à vos héritiers.

Conclusion : La Flat Tax uniformise la fiscalité sur tous les supports financiers et apporte plus de lisibilité. Cette réforme présente un avantage majeur pour l’épargnant : celui de structurer son patrimoine en fonction de ses objectifs patrimoniaux et familiaux et non, comme cela a pu trop souvent être le cas par le passé, en fonction de considérations purement fiscales !

Informations sous réserve des travaux parlementaires en cours puis de la décision du Conseil constitutionnel à l’issue de l’examen au parlement.